)

Eine digitale Zukunft für Vermögenswerte

Für die Finanzdienstleistungsbranche bietet Blockchain eine bedeutende Chance in Form von Digitalen Vermögenswerten (Digital Assets), die auf den globalen Märkten immer beliebter werden.

Kennzahlen

Für die Finanzdienstleistungsbranche bietet Blockchain eine bedeutende Chance in Form von Digitalen Vermögenswerten (Digital Assets), die auf den globalen Märkten immer beliebter, wie Statistiken zeigen.

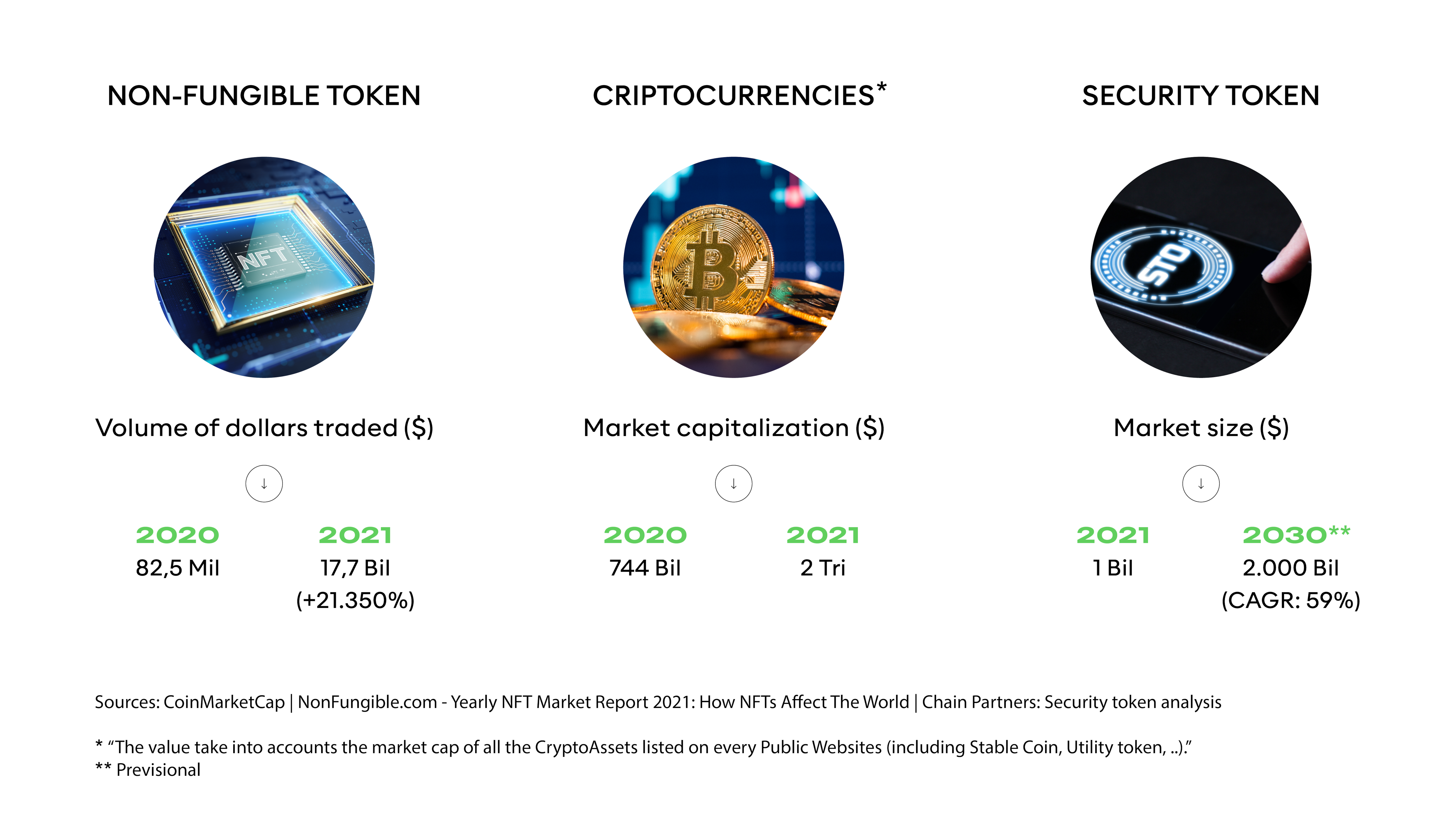

Hinsichtlich der Popularität sind Zahlungstoken zweifellos das wichtigste Instrument in diesem Bereich. Investitionen in Kryptowährungen erreichten im Jahr 2021 einen Wert von bis zu 2.000 Mrd. US-Dollar. Ihnen folgen Non Fungable Token (NFTs), deren Nutzung in den letzten Jahren ebenfalls erheblich zugenommen hat. Der Wert von NFT-Transaktionen stieg von 80 Millionen US-Dollar im Jahr 2020 auf über 17 Milliarden US-Dollar im Jahr 2021. Sicherheitstoken sind die neueste Form der digitalen Vermögenswerte. Experten gehen davon aus, dass ihr Marktwert, vorbehaltlich der notwendigen regulatorischen Entwicklungen, bis 2030 mehr als 2.000 Milliarden Dollar betragen wird.

Abbildung: Markttrends für Kryptowährungen, NFTs und Sicherheitstoken

NFTs und Sicherheitstoken verzeichnen ein schnelles Wachstum und wecken zunehmend das Interesse der Anlegern. Im Vergleich zu traditionellen Instrumenten stellen sie jedoch auf den gesamten Finanzmarkt bezogen noch keinen bedeutenden Anlagebereich dar.

Chancen für Banken

Im Gesamtmarkt nehmen NFTs und Sicherheitstoken noch immer eine Nischenposition ein. Doch das wachsende Interesse der Wirtschaft und die Vorteile der Blockchain-Technologie machen diese neuen Produkte für Finanzdienstleister zu einer attraktiven Gelegenheit.

Angesichts dieses Wandels und der allgemeinen Entwicklung der Branche haben Banken keine andere Wahl als zu reagieren. Zwei Bereiche sind für sie beim Einsatz von digitalen Vermögenswerten relevant:

Technologie: Banken sollten die Vorteile der Blockchain zur Optimierung ihrer Produktentwicklungs- und Verwaltungsabläufe nutzen.

Geschäft: Zudem sollten sie ihr Angebot um neue Produkte und Dienstleistungen erweitern.

Aus der Kombination dieser beiden Aspekte (Technologie und Geschäft) können sich für Banken Vorteile ergeben in Bezug auf:

Die Gewinnung junger Kunden: Millennials und Angehörige der Generation Z interessieren sich sehr für den Markt, für Digital Vermögenswerte und das Metaverse. Durch die Integration von Produkten und Dienstleistungen, die im Zusammenhang mit diesem Ökosystem stehen, kann das Interesse der jüngeren Generationen geweckt werden. Eine große Chance für die Banken: So wird es ihnen möglich, ein Marktsegment an sich binden, das in der Regel nicht vollständig bedient wird, aber für zukünftiges Wachstum von großer Bedeutung ist.

Internationalisierung: In einem zunehmend umkämpften und schnell wachsenden Markt können Banken durch die Einbindung von digitalen Vermögenswerte ihre internationale Position stärken. Schließlich treten sie mit NFTs, Sicherheitstoken und Krytowährungen in einen Markt ein, der dank der verwendeten Technologie wirklich global ist.

Erschwinglichkeit von Investitionen: Die Blockchain ermöglicht die Aufteilung von Finanzinstrumenten und senkt so die Schwelle für den Zugang zum Anlagemarkt. Für die Banken vergrößert sich dadurch der Pool an potenziellen Kunden, indem Personen mit geringerer Kaufkraft Zugang zu Produkten erhalten, die derzeit vermögenden und institutionellen Anlegern vorbehalten sind.

Diversifikation: Digitale Vermögenswerte stellen eine neue Anlageklasse dar und können zur Diversifizierung des Portfolios einer Bank beitragen. So wird die Bank attraktiver für ihre Kunden.

Automatisierung: Die Blockchain-Technologie ermöglicht Automatisierung. Diese erlaubt es den Banken, operative Prozesse der Verwaltung des Handels mit Finanzinstrumenten zu optimieren.

Der Markt für Finanzanlagen

In geschäftlicher Hinsicht sind die wichtigsten Arten von Dienstleistungen, die Banken mit Hilfe digitaler Vermögenswerte in ihr Angebot aufnehmen können, die folgenden:

Wallets: Ein Speicherdienst für digitale Vermögenswerte, der in das traditionelle Home-Banking-System integriert werden kann. Dieser stellt für die Kunden ein alternatives und sicheres Tool für die Verwaltung von Transaktionen im Metaverse und allgemein im Ökosystem der digitalen Vermögenswerte dar. Das Wallet kann als eine neue Zahlungsmethode betrachtet werden, die mit dem Bankkonto einer Person verbunden ist. Mit ihr können wie mit einer Kredit-/Debitkarte Transaktionen in der virtuellen Welt und potenziell auch in der realen Welt, wie wir sie derzeit kennen, ausgeführt werden.

Börse und Handel: Finanzdienstleister werden in der Lage sein, den Tausch traditioneller Währungen in virtuelle Währungen zu erleichtern. Zudem können sie den Kauf und Verkauf bestimmter digitaler Vermögenswerte unterstützen, indem sie es den Kunden ermöglichen, beispielsweise einen Bitcoin gegen einen Sicherheitstoken statt gegen einen NFT zu tauschen. Durch diese Dienstleistung können sich die Banken in einem Markt positionieren, der für ihre Kunden von Interesse ist, und langfristig einen großen Verlust an Kunden und damit an Einnahmen vermeiden.

Finanzberatung: Ganzheitliche Finanzberatungsmodelle sollten künftig auch das digitale Vermögen des Kunden berücksichtigen. Die großen Akteure der Finanzbranche werden neue Vertriebsmodelle entwickeln können, indem sie auf ihre Kompetenzen und ihren Digitalisierungsgrad setzen und potenziell immer anspruchsvollere Dienstleistungsebenen anbieten, wie zum Beispiel:

Eine erste Ebene, die typischerweise eher auf den „Massenmarkt“ ausgerichtet ist, zielt auf eine allgemeine Beratung zu digitalen Vermögenswerten ab. Dabei ist es zentral, einen umfassenden Überblick über das Finanzportfolio des Kunden zu schaffen und traditionelle Anlagen mittels Kryptowährungen, Sicherheitstoken usw. zu diversifizieren.

Eine zweite Ebene der „fachlichen Beratung“ analysiert die Faktoren, die den Investitionen in digitale Vermögenswerte zugrunde liegen. Sie berücksichtigt zudem die Anforderungen und Präferenzen der Kunden und deren Risikobereitschaft und bietet eine spezifische Orientierung. Diese Dienstleistung kann auch über externe Partner erbracht werden, die auf diese Anlagen spezialisiert sind.

Wallet

)

Exchange & Trading

)

Financial Advisory

Auswirkungen auf die Wertschöpfungskette

Um diese neuen Dienstleistungen in ihr Angebot aufnehmen zu können, müssen die Banken Maßnahmen im Hinblick auf ihre Wertschöpfungskette ergreifen. Der Ausbau des Know-hows im Bereich der Verwaltung digitaler Vermögenswerte und die Weiterentwicklung der IT-Systeme mit Hilfe von Blockchain-basierten Plattformen und Anwendungen sind dabei essenziell. Wie immer stehen bei der Einführung neuer Technologien zwei Strategien („Make or Buy“) zur Wahl:

die Bildung von Partnerschaften mit neuen spezialisierten Anbietern bzw. Challenger-Banken, die diese Dienstleistungen bereits anbieten;

eigene Entwicklung aller Komponenten, die für die Erbringung der betreffenden Dienstleistungen erforderlich sind (wie zum Beispiel ein Wallet-Service und/oder eine Handels-/Tauschplattform).

In der Anfangsphase sollten unbedingt Partnerschaften mit Akteuren aufgebaut werden, die auf digitale Vermögenswerte spezialisiert sind. So kann eine schnelle Positionierung auf dem Markt gewährleistet werden. Diese Strategie versetzt die Banken zudem - durch die nachträgliche Anpassung des Entwickelten an regulatorische Änderungen - auch in die Lage, das erforderliche Fachwissen zu erwerben. Durch dieses Wissen können die Banken Dienstleisten entwickeln und anbieten, die sich von denen ihrer Wettbewerber abheben und so einen entscheidenden Vorteil erlangen.

Die Rolle der Regulierungsbehörde

In diesem dynamischen und schnell wachsenden Umfeld kommt der Regulierungsbehörde eine Schlüsselrolle zu. Diese muss den Schutz der Anleger und die Stabilität des Marktes gewährleisten und gleichzeitig Innovation in diesem Sektor fördern.

Die europäische Regulierungsbehörde arbeitet bereits an Regeln für die Ausgabe und den Vertrieb von digitalen Vermögenswerten. Die wichtigsten sind:

Markets in Crypto Assets (MiCA) Regulation: Hierbei handelt es sich um eine Verordnung der Europäischen Kommission zu Kryptowerten, die nicht als Finanzinstrumente gelten. Sie zielt darauf ab, einen klaren und einheitlichen Rahmen für das digitale Finanzwesen zu schaffen.

Pilotregelung (Verordnung (EU) 2022/858): Mit dieser sollen die Entwicklung des sekundären Kryptomarktes und die Einführung der DLT (Distributed-Ledger-Technologie), wie zum Beispiel Systeme, die auf einem verteilten Hauptbuch wie Blockchain basieren, im Handels- und Nachhandelsbereich unterstützt werden.

Die Möglichkeiten, die sich durch digitale Vermögenswerte ergeben, haben in Verbindung mit einem Anstoß durch die Aufsichtsbehörden und den durch die Blockchain ermöglichten neuen Prozessen das Potenzial, den Finanzdienstleistungsmarkt tiefgreifend zu verändern.