)

Un avenir numérique

pour les actifs

Dans le secteur des services financiers, les actifs numériques constituent une opportunité importante rendue possible par la blockchain. Ils deviennent de plus en plus populaires sur les marchés mondiaux comme le montrent les chiffres disponibles.

Chiffres clés

Dans le secteur des services financiers, les actifs numériques constituent une opportunité importante rendue possible par la blockchain. Ils deviennent de plus en plus populaires sur les marchés mondiaux comme le montrent les chiffres disponibles.

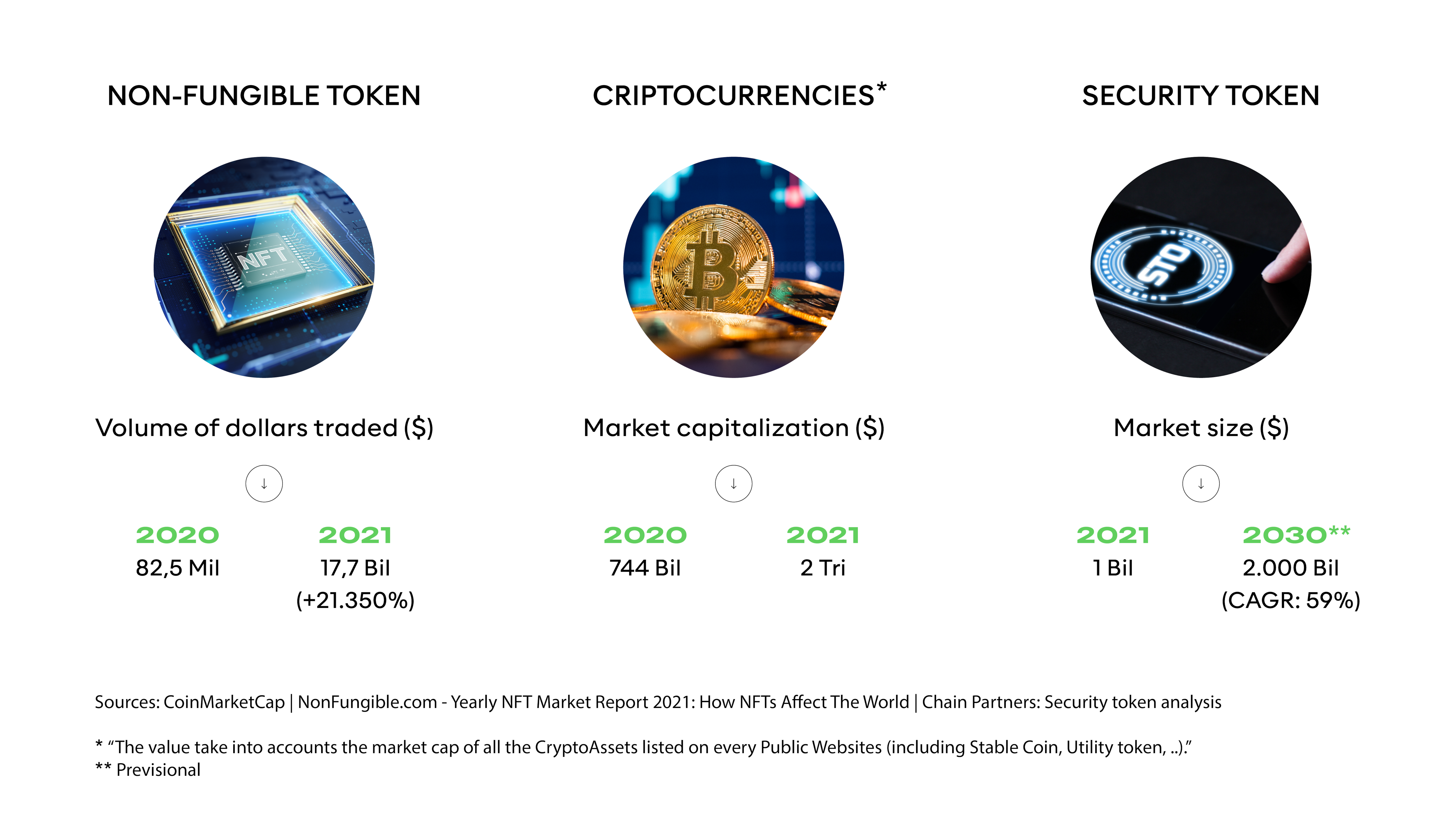

En termes d'importance, les jetons de paiement sont sans aucun doute l’évolution la plus mature, avec des investissements en cryptomonnaies atteignant 2 000 milliards de dollars en 2021. Ils sont suivis par les NFT, dont l'utilisation s'est considérablement développée ces dernières années. La valeur des transactions NFT est passée de 80 millions de dollars (£70,338,480.00 environ) en 2020 à plus de 17 milliards de dollars (£149,469,270.00 environ) en 2021. Les jetons de sécurité, quant eux, constituent la forme la plus récente d'actif numérique. On estime que leur valeur marchande, sous réserve des évolutions réglementaires nécessaires, dépassera 2 000 milliards de dollars (£17 584 620 000,00 environ) d'ici 2030.

Illustration : Tendances du marché des crypto-monnaies, des NFT et des jetons de sécurité

Les NFT et les jetons de sécurité sont sans aucun doute un phénomène en pleine expansion et attirent de plus en plus l'attention des investisseurs. Toutefois, par rapport à l'ensemble du marché financier, ils ne représentent pas encore un domaine d'investissement majeur si on le compare aux instruments traditionnels.

Opportunités pour les banques

Si les NFT et les jetons de sécurité occupent encore une niche sur le marché global, l'intérêt croissant des entreprises et les avantages de la technologie blockchain font de ces nouveaux produits une opportunité intéressante pour les opérateurs de services financiers.

Face à ces changements et à l'évolution globale du secteur, les banques n'ont d'autre choix que de réagir, et devraient tirer parti des actifs numériques dans deux domaines :

Technologie : en exploitant les avantages de la blockchain pour rationaliser leurs processus de création et de gestion des produits, et

Affaires : en élargissant leur offre commerciale avec de nouveaux produits et services.

La combinaison de ces deux aspects (technologie et affaires) peut apporter des avantages aux banques en termes :

D'attraction des jeunes clients : les jeunes clients sont très intéressés par le marché des actifs numériques et par le Metaverse. En intégrant des produits et services liés à cet écosystème, les banques peuvent attirer et fidéliser un segment de marché qui n'est généralement pas entièrement desservi mais qui revêt une importance majeure pour la croissance future et les transitions générationnelles ;

D'internationalisation : dans un marché de plus en plus compétitif et en pleine croissance, l'ouverture aux actifs numériques permet aux banques de renforcer leur position internationale en accédant à un marché qui, grâce à la technologie utilisée, est véritablement mondial ;

D'accessibilité des investissements : la blockchain permet de subdiviser les instruments financiers et d'abaisser le seuil minimal d'accès au marché des investissements ; pour les banques, cela élargit la base de clients potentiels en donnant accès à ceux dont la capacité de dépense est plus faible à des produits actuellement réservés aux investisseurs fortunés et institutionnels ;

De diversification : les actifs numériques représentent une nouvelle classe d'actifs dans laquelle investir et ils peuvent contribuer à diversifier le portefeuille d'une banque, ce qui la rend plus attractive pour ses clients ;

D'automatisation : l'automatisation apportée par la technologie blockchain permet aux banques de rationaliser les processus opérationnels liés à la gestion et à la négociation des instruments financiers.

Le marché des placements financiers

D'un point de vue commercial, les principaux types de services que les banques peuvent intégrer en utilisant les actifs numériques sont les suivants :

Portefeuilles : un service de stockage d'actifs numériques qui peut potentiellement être intégré au système traditionnel de banque à domicile afin d'offrir aux clients un outil alternatif et sécurisé pour gérer leurs transactions dans le Metaverse et dans l'écosystème des actifs numériques en général. Si l'on considère que les banques offrent l'étalon-or des systèmes de paiement, le portefeuille peut être vu comme un nouveau moyen de paiement lié au compte bancaire d'une personne - un moyen qui, comme une carte de crédit/débit, permet à l'utilisateur d'effectuer des transactions dans le monde virtuel et potentiellement dans le monde réel, comme nous le faisons actuellement.

Échange et négociation : les opérateurs financiers pourront faciliter l'échange de la monnaie traditionnelle contre la monnaie virtuelle et, via des solutions de négociation, permettre l'achat et la vente d'actifs numériques en permettant aux clients d'échanger, par exemple, un bitcoin contre un jeton de sécurité plutôt qu'un NFT. En intégrant ce service, les banques peuvent se positionner sur un marché qui présente un intérêt certain pour leurs clients et éviter, à terme, une perte importante de clientèle et donc de revenus.

Conseil financier : en d'autres termes, un modèle de conseil financier holistique qui tient également compte de la base d'actifs numériques du client. Les grands acteurs du secteur financier pourront développer de nouveaux modèles de distribution en tirant parti de leurs compétences et de leurs niveaux de numérisation, tout en délimitant potentiellement des niveaux de service de plus en plus sophistiqués, tels que :

Un premier niveau, typiquement plus "grand public", visant à fournir des conseils généraux sur les actifs numériques, en créant une vue globale du portefeuille financier du client et en diversifiant les investissements traditionnels avec des crypto-monnaies, des jetons de sécurité, etc.

Un deuxième niveau d’ "avis spécialisé", qui analyse les facteurs sous-jacents aux investissements en actifs numériques en fournissant aux clients des conseils spécifiques basés sur leurs exigences et leurs préférences tout en tenant compte de leur attitude face au risque. Ce service peut également être fourni par des partenaires tiers spécialisés dans les investissements sous-jacents.

Portefeuille

)

Bourse & Commerce

)

Conseil financier

Impacts sur la chaîne de valeur

Pour enrichir leur offre commerciale avec ces nouveaux services, les banques devront agir sur leur chaîne de valeur, à la fois en développant de nouvelles compétences dans la gestion des actifs numériques et en faisant évoluer leurs systèmes informatiques à l'aide de plateformes et d'applications basées sur la blockchain. Comme toujours, l'intégration de nouvelles technologies implique deux stratégies possibles ("make or buy") :

la mise en place de partenariats avec de nouveaux opérateurs spécialisés ou des banques qui offrent déjà ces services ;

le développement en interne de tous les composants nécessaires à la fourniture des services concernés (tels qu'un service de porte-monnaie et/ou une plateforme de négociation/échange).

Dans la phase initiale du marché, il est essentiel de développer des partenariats avec des acteurs spécialisés dans les actifs numériques pour assurer un positionnement rapide sur le marché. Cette stratégie ne permettra pas seulement d'accélérer la mise sur le marché - c'est-à-dire de développer le service et de le modifier en fonction des changements réglementaires. - mais permettra également aux banques d'acquérir l'expertise nécessaire. Une stratégie d'internalisation de certains composants peut également être évaluée dans une perspective à long terme où la clé du succès consistera à différencier les services d'une banque de ceux de ses concurrents.

Le rôle du régulateur

Dans cet environnement dynamique et à croissance rapide, un rôle clé sera joué par le régulateur, qui doit maintenir la protection des investisseurs et la stabilité du marché tout en encourageant l'innovation dans le secteur.

Le régulateur européen travaille déjà sur les règles régissant l'émission et la distribution des actifs numériques. Les règles principales sont les suivantes :

Règlement sur les marchés d'actifs cryptographiques (MiCA) : il s'agit d'un règlement de la Commission européenne qui s'applique aux actifs cryptographiques non-qualifiés d'instruments financiers et qui vise à établir un cadre clair et uniforme pour la finance numérique ;

Régime pilote (Règlement (UE) 2022/858) : il vise à soutenir le processus de développement du marché secondaire des crypto-monnaies et l'adoption de systèmes DLT - Distributed Ledger Technology dans les domaines de la négociation et de l'après-négociation - par exemple systèmes basés sur un registre distribué tel que la blockchain.

Les opportunités créées par les actifs numériques, combinées à une impulsion des régulateurs et aux nouveaux processus permis par la blockchain, ont le potentiel de transformer profondément le marché des services financiers.